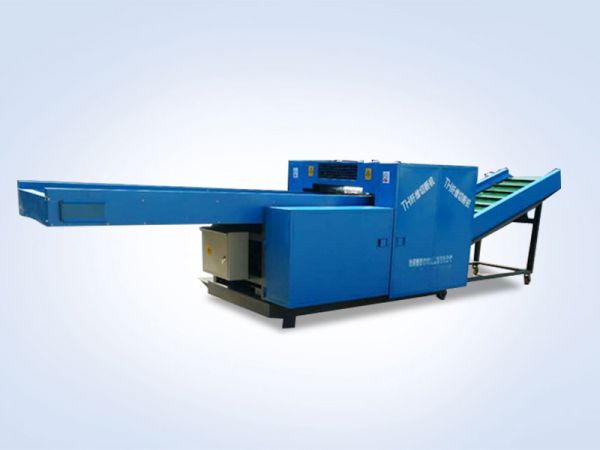

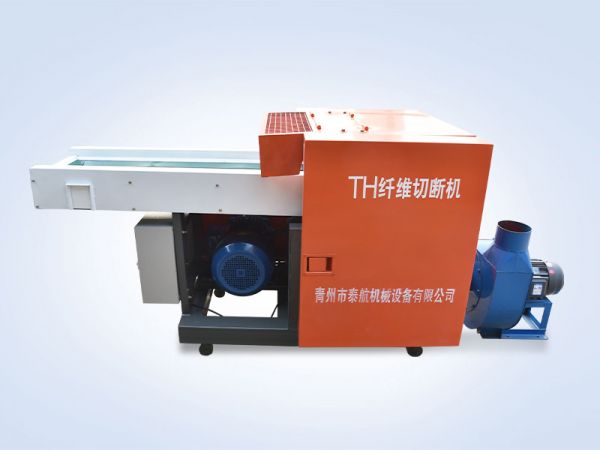

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

经切碎的物料大小均匀,长短任意可调,整机移动方便,工作稳定可靠,维护方便,生产效率较高,可解决大量劳动力的手工剁切

服务咨询电话 137-9361-1191

微信二维码 扫一扫 微信咨询

青州市泰航机械设备有限公司力于生产销售纤维切断机,公司自成立以来,以“诚信为本”为企业发展的基本宗旨,公司凭借扎实的技术力量,优良的生产设备,完善的检验设备以及良好的售后服务及跟踪指导,与广大用户建立了良好的社会关系,取得了优良的社会效益,我公司主要生产纤维切断机、碎布机、布碎机、短切机、玻璃纤维粉碎机、中药材切断机、海绵粉碎机、岩棉粉碎机、多功能粉碎机、轻弹机等十多个产品系列,应用于纺织品再生加工,废旧服装加工再利用等几十个行业领域,并在各地以及国外很多地区进行推广使用,为客户带来了良好的经济效益。

查看更多 >>技术支持: 备案号:鲁ICP备2023026866号

备案号:鲁ICP备2023026866号